FRONTALIERI ITALIA-SVIZZERA: cosa cambia dal 2024?

Mariagrazia Di Nunzio, Consulente del Lavoro in Milano

Contenuto dell'articolo

Con la Legge 13 giugno 2023, n. 83, in G.U. n. 151 del 30 giugno 2023, è stato ratificato nel territorio dello Stato italiano sia l’accordo tra l’Italia e la Svizzera, firmato il 23 dicembre 2020, sia il Protocollo, siglato nel 2021, che modifica la Convenzione tra i due Stati al fine di evitare le doppie imposizioni e per regolare talune altre questioni in materia di imposte sul reddito e sul patrimonio.

CHI SONO I FRONTALIERI

Si precisa innanzitutto che i lavoratori frontalieri sono una particolare categoria di dipendenti che si distinguono dalla generalità dei lavoratori in quanto risiedono in uno Stato (esempio in Italia), ma prestano attività lavorativa in un altro Stato di frontiera oppure limitrofo rispetto al territorio del primo Stato (esempio Italia).

La particolarità per tale categoria di lavoratori è data dal fatto che la produzione del reddito di lavoro e, di conseguenza, l’imposizione su tale fonte di reddito avviene – secondo le regole ordinarie – nel Paese dove l’attività lavorativa è prestata, ma i servizi assistenziali, sociali vengono goduti nel Paese di residenza; ciò ha comportato la necessità di introdurre specifiche disposizioni – contenute nei trattati internazionali contro le doppie imposizioni – per consentire ai Paesi di residenza di ricevere un certo gettito in relazione all’attività lavorativa svolta all’estero dai frontalieri, in modo da far partecipare tali lavoratori alla spesa per i servizi sociali – largamente intesi – erogati dallo Stato di residenza. Le disposizioni di diritto internazionale tributario che riguardano i frontalieri presentano delle peculiarità, ossia non sono conformi a un modello di riferimento, come generalmente avviene in altre fattispecie disciplinate all’interno delle Convenzioni ispirate al Modello OCSE. L’effetto di questa situazione è che le norme fiscali internazionali sui frontalieri variano in base alla convenzione applicabile.

ACCORDO FRONTALIERI ITALIA SVIZZERA

Prima di esaminare i contenuti del nuovo Accordo si ritiene opportuno evidenziare la norma convenzionale che ha disciplinato la materia nel corso degli ultimi quasi cinquant’anni.

ACCORDO 3 OTTOBRE 1974

Il tema del lavoro dipendente prestato dai lavoratori frontalieri in Svizzera e del relativo regime fiscale è al centro del dibattito da molti anni. La relativa disciplina fiscale è demandata a un Accordo del 3 ottobre 1974 che, a parere delle parti, necessitava di una rivisitazione. Al fine di venire incontro a nuove necessità, in primis quella di tutelare le legittime esigenze di gettito erariale attraverso la riconducibilità della fattispecie nell’alveo dei principi generali sanciti dal modello di convenzione Ocse, in data 23 dicembre 2020 il Governo italiano e quello elvetico hanno sottoscritto un nuovo Accordo sull’imposizione del reddito derivante da lavoro prestato in zone di frontiera. Ai sensi dell’art. 1 del citato Accordo del 3 ottobre 1974 si prevede espressamente che «i salari, gli stipendi e gli altri elementi facenti parte della

remunerazione che un lavoratore frontaliero riceve in corrispettivo di un’attività dipendente sono imponibili soltanto (enfasi aggiunta) nello Stato in cui tale attività è svolta».

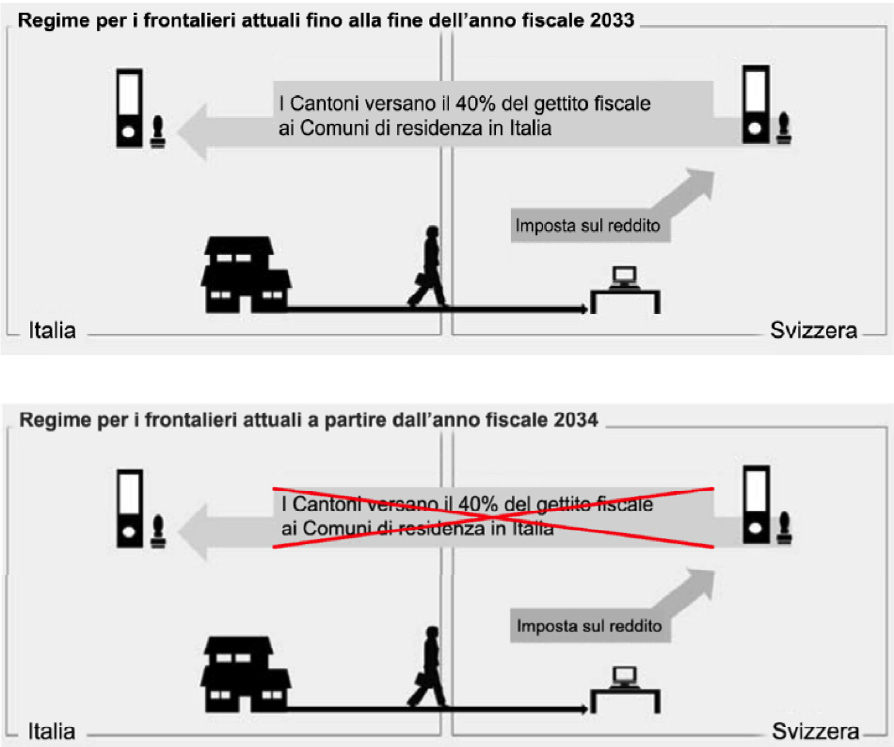

Due principi di fondo si desumono dall’accordo del 1974: Il citato art. 1 attribuisce l’imposizione esclusiva allo Stato della fonte, indipendentemente che esso fosse l’Italia o la Svizzera, dall’altro, i successivi artt. da 2 a 4 contribuiscono a mitigare il principio di tassazione esclusiva nel Paese della fonte, almeno a livello di finanza pubblica, con riferimento ai soli lavoratori italiani (si pone in evidenza che l’Accordo non prevede alcun meccanismo di compensazione per la fattispecie contraria, ovvero quella, decisamente poco frequente, del lavoratore residente in Svizzera che presti attività lavorativa in regime di frontaliere in Italia). Infatti, si prevede un meccanismo di compensazione finanziaria in base al quale, i Cantoni dei Grigioni, del Ticino e del Vallese (ovvero quei Cantoni il cui territorio confina direttamente con quello italiano) avrebbero dovuto versare, a regime, un importo pari al 40% dell’imposizione applicata in Svizzera ai frontalieri italiani. Tale versamento sarebbe avvenuto su base annuale a diretto beneficio dei Comuni italiani nei quali risiedeva un adeguato numero di frontalieri.

Né la Convenzione italo-svizzera, né l’Accordo del 1974 (né i successivi Protocolli di modifica intervenuti tra i due Paesi) hanno mai fornito una definizione univoca di “lavoratore frontaliere”.

Nel silenzio della norma, la nozione di frontaliere è stata via via desunta in dottrina, muovendo dal contenuto dell’Accordo e della definizione fatta propria dalla prassi elvetica, secondo la quale il concetto di “zona italiana di frontiera” coincide con quella fascia di 20 km di territorio italiano che comprende i Comuni situati nelle province di Como, Varese, Lecco e Verbano-Cusio-Ossola, in Italia, mentre per il versante svizzero è considerato di frontiera l’intero territorio comprendente il Cantone Ticino, il Cantone

Vallese ed il Cantone dei Grigioni.

ACCORDO DEL 23 DICEMBRE 2020

Al fine di superare le incertezze create dal precedente Accordo, il documento sottoscritto nel dicembre 2020 risolve il problema introducendo all’art. 2 una serie di definizioni generali.

“AREA DI FRONTIERA”, ossia i territori dei due Stati ricompresi all’interno dell’area geografica in esame. Le Regioni interessate sono:

Italia: Lombardia, Piemonte, Valle D’Aosta, Provincia autonoma di Bolzano;

Svizzera: Cantoni dei Grigioni, del Ticino e del Vallese.

“LAVORATORE FRONTALIERE” intendiamo un residente di uno Stato contraente che:

- è fiscalmente residente in un Comune il cui territorio si trova, totalmente o parzialmente, nella zona di 20 chilometri dal confine con l’altro Stato contraente;

- svolge un’attività di lavoro dipendente nell’area di frontiera dell’altro Stato contraente per un datore di lavoro residente, una stabile organizzazione o una base fissa di detto altro Stato, e ritorna, in linea di principio, quotidianamente al proprio domicilio principale nello Stato di residenza (lett. a).

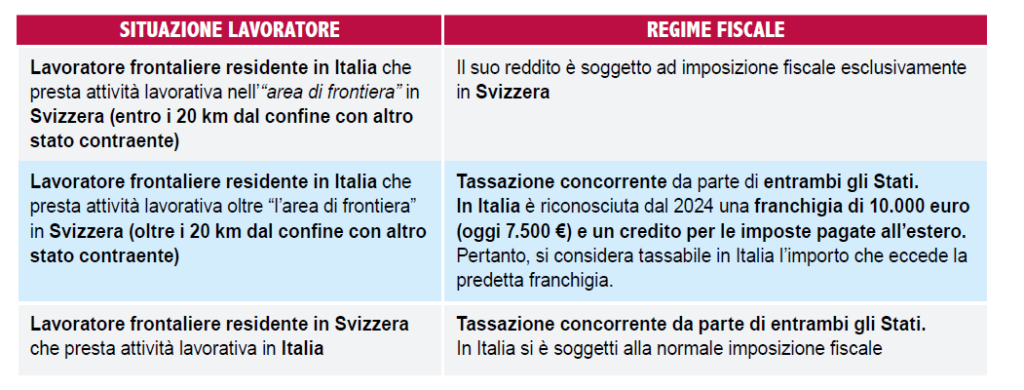

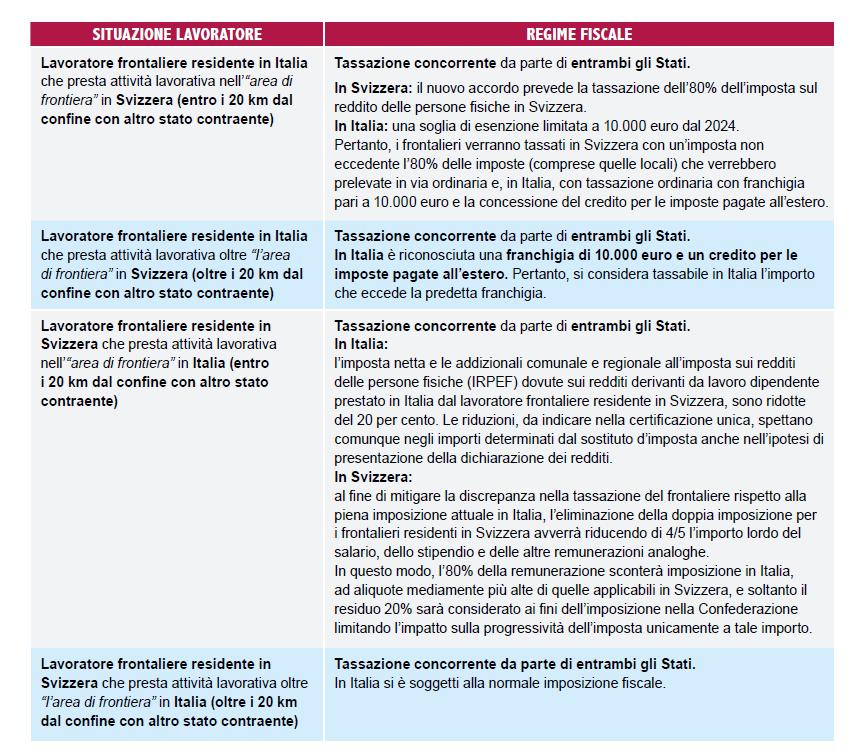

Tuttavia, la rivoluzione copernicana impressa dalla sottoscrizione del nuovo Accordo riguarda il meccanismo di imposizione dei redditi prodotti dai lavoratori frontalieri e l’abbandono del principio di tassazione esclusiva nello Stato della fonte in favore di quello fondato sulla imponibilità concorrente dei due Stati.

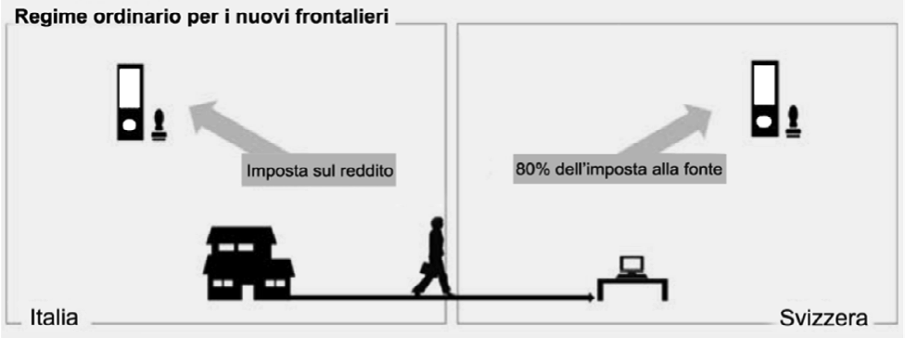

A tale riguardo, l’art. 3, paragrafo 1, del nuovo Accordo dispone testualmente: «conformemente alle disposizioni dell’art. 15 della Convenzione contro le doppie imposizioni del 1976, i salari, gli stipendi e le altre remunerazioni analoghe ricevute dai lavoratori frontalieri e pagate da un datore di lavoro quale corrispettivo di un’attività di lavoro dipendente, sono imponibili nello Stato contraente in cui l’attività di lavoro dipendente viene svolta. Tuttavia, l’imposta così applicata non può eccedere l’80 per cento dell’imposta risultante dall’applicazione dell’imposta sui redditi delle persone fisiche applicabile nel luogo in cui l’attività di lavoro dipendente viene svolta, ivi incluse le imposte locali sui redditi delle persone fisiche. Lo Stato di residenza assoggetta a sua volta ad imposizione ed elimina la doppia imposizione».

L’Accordo disciplina persino la modalità di tassazione del reddito prodotto nello Stato della fonte. Infatti, l’art. 3, paragrafo 3, recita: «l’imposizione dei lavoratori frontalieri nello Stato contraente in cui l’attività di lavoro dipendente viene svolta è effettuata tramite imposizione alla fonte. Qualsiasi altro metodo d’imposizione è escluso ai fini del presente Accordo».

I PRINCIPI DEL NUOVO ACCORDO:

- abbandono dell’imposizione esclusiva e il riconoscimento della tassazione concorrente (da una prima lettura sembra una conferma dell’impianto normativo previgente, ma in realtà l’assenza dell’avverbio

“soltanto” ne sancisce l’innovativa portata normativa); - a differenza del passato lo Stato della fonte dovrà limitare la propria pretesa esclusivamente all’80% dell’importo derivante dall’applicazione dell’imposta sui redditi delle persone fisiche applicabile nel luogo

in cui l’attività di lavoro dipendente viene svolta, comprese le imposte locali; - anche lo Stato di residenza vanterà una potestà impositiva sui medesimi redditi;

- esigenza di garantire l’eliminazione della doppia imposizione, conseguenza immediata del riconoscimento della potestà impositiva concorrente dei due Stati.

L’accordo in commento, all’art. 3, stabilisce il nuovo sistema di imposizione fiscale dei lavoratori

frontalieri, con una importante distinzione tra:

“ATTUALI FRONTALIERI” e “NUOVI FRONTALIERI”.

ATTUALI FRONTALIERI

(lavoratori già frontalieri entro la data del 17/07/2023, data di entrata in vigore del nuovo accordo in commento, oppure i lavoratori attualmente non più presenti nel mercato svizzero, ma che erano frontalieri tra il 31/12/2018 e il 17/07/2023)

A tali lavoratori continuerà ad applicarsi l’imposizione fiscale prevista dal previgente accordo e di seguito schematizzata:

Schema: Regime Lavoratore frontaliere attuale residente in Italia che presta attività lavorativa

nell’“area di frontiera” in Svizzera (entro i 20 km dal confine con altro stato contraente)

NUOVI FRONTALIERI

(normativa in vigore per i lavoratori frontalieri dal 18/07/2023)

PER IL PERIODO 18/7/2023 AL 31/12/2023: I “nuovi frontalieri” saranno ancora soggetti alle vecchie regole di tassazione (pertanto, se essi hanno la residenza fiscale nei comuni di confine e il rientro giornaliero, pagheranno le imposte solo in Svizzera).

Dall’1/1/2024 scatterà invece per loro il nuovo meccanismo di tassazione concorrenziale (la prima tassazione in Italia avverrà pertanto nel 2025 con riferimento al reddito da lavoro maturato nell’anno

2024) di seguito schematizzato (agli “Attuali frontalieri” si continua ad applicare il regime sopra esposto):

Inoltre, a decorrere dal 1° gennaio 2024:

Sono esclusi dalla base imponibile dell’Irpef gli assegni di sostegno al nucleo familiare erogati da enti di previdenza dello Stato in cui il frontaliere presta l’attività lavorativa;

I contributi previdenziali per il prepensionamento sono a carico dei lavoratori frontalieri nei confronti degli enti di previdenza dello Stato in cui prestano l’attività lavorativa.

Come noto, i contributi sono deducibili dal reddito complessivo nell’importo risultante da idonea documentazione.

L’Agenzia delle Entrate, con circolare (Circ. Ag. Entrate 18 agosto 2023, n. 25/E), è intervenuta

sull’argomento riepilogando la normativa sopra illustrata.